Nhà đầu tư cần lưu ý một số vấn đề khi Định giá cổ phiếu như sau:

Phương pháp định giá dựa vào các chỉ số so sánh khác

Phương pháp định giá theo hệ số giá trên thu nhập (dựa vào các hệ số P/E)

Định giá cổ phiếu là yếu tố bắt buộc mà bất cứ nhà đầu tư nào tham gia thị trường chứng khoán phải biết. Để có thể sở hữu những danh mục đầu tư tiềm năng với tỷ lệ sinh lợi hấp dẫn, nhà đầu tư cần có những kế hoạch và góc nhìn đúng đắn về thị trường chứng khoán. Vậy bạn đã thực sự nắm được khái niệm cũng như cách định giá cổ phiếu chưa? Hãy cùng Yuanta Việt Nam tìm hiểu chi tiết qua bài viết dưới đây nhé!

Định giá cổ phiếu là gì?

Định giá cổ phiếu là hoạt động giúp các nhà đầu tư chứng khoán xác định được giá trị nội tại hay giá trị thực của một cổ phiếu.

Có thể hiểu đơn giản việc định giá cổ phiếu là việc giúp các nhà đầu tư đánh giá, xác định định được giá trị thực của một cổ phiếu tại thời điểm hiện tại. Từ đó nhận định được thị trường cũng như các danh mục và ra quyết định đầu tư.

Ví dụ:

Một nhà đầu tư X định giá cổ phiếu của công ty A (mã chứng khoán tương ứng là AAA) là 80.000 đồng/ cổ phiếu nhưng giá bán trên thị trường lại là 50.000 đồng/ cổ phiếu. Nhà đầu tư X quyết định tiến hành mua cổ phiếu AAA sau đó chờ đợi cho đến khi cổ phiếu này có giá 80.000 đồng thì sẽ bán ra và thu được lợi nhuận.

Mục đích của việc định giá cổ phiếu là xác định giá trị thực của cổ phiếu đó trong một thời điểm nhất định, từ đó nhà đầu tư có thể xác định được tiềm năng cổ phiếu đó và có những quyết định đầu tư tối ưu .

Ý nghĩa của việc Định giá cổ phiếu?

Việc định giá cổ phiếu có ý nghĩa rất quan trọng trong tham gia đầu tư chứng khoán. Điều này không chỉ là yếu tố quyết định tác động đến các nhà đầu tư mà còn có thể trực tiếp ảnh hưởng đến các doanh nghiệp phát hành ra cổ phiếu đó. Vì vậy, cần phải định giá chứng khoán vì:

Đối với doanh nghiệp: Việc định giá cổ phiếu là một trong những bước quan trọng và cần thiết đối với một công ty cổ phần khi muốn huy động vốn, chào bán cổ phiếu hay nâng tầm ảnh hưởng của doanh nghiệp đối với thị trường chứng khoán

Đối với nhà đầu tư: Nhà đầu tư biết được loại cổ phiếu nào có khả năng sinh lợi lớn nhất và đáng mua thông qua việc định giá cổ phiếu giúp. Từ đó có thể đưa ra những quyết định giao dịch, nếu thị giá cổ phiếu thấp hơn so với giá trị mà nhà đầu tư định giá thì nên mua vào cổ phiếu. Hoặc nếu thị giá cổ phiếu đã cao hơn so với định giá để thu về lợi nhuận thì nên bán ra cổ phiếu.

Các phương pháp chủ yếu phân tích Định giá cổ phiếu

Đối với nhà đầu tư, cổ phiếu là một phương tiện đầu tư có khả năng đưa lại thu nhập cao, nhưng cũng có thể gặp rủi ro lớn. Để đi đến quyết định lựa chọn và đầu tư vào một loại cổ phiếu cụ thể đòi hỏi phải có sự phân tích cổ phiếu. Tuy nhiên, đây không phải là công việc đơn giản, nếu như có thể dễ dàng phân tích đánh giá đúng cổ phiếu của công ty thì người ta đã trở lên giàu có. Việc phân tích và đánh giá cổ phiếu của công ty là vấn đề cực kỳ khó khăn, phức tạp bởi những lý do chủ yếu sau:

-

Khác với trái phiếu, đầu tư vào cổ phiếu không biết chắc chắn được khoản thu nhập do cổ phiếu đưa lại trong tương lai.

-

Cổ phiếu không có thời hạn hoàn trả

-

Trong các loại chứng khoán, đầu tư vào cổ phiếu là hình thức có khả năng gặp rủi ro rất lớn.

Các nhà phân tích chứng khoán ở các nước đưa ra nhiều phương án khác nhau để phân tích định giá cổ phiếu, trong đó hai phương pháp chủ yếu được sử dụng là phân để phân tích cơ bản và phân tích kỹ thuật. Cả hai phương pháp phân tích đều hướng tới mục đích xác định chiều hướng giá cổ phiếu trong tương lai. Tuy nhiên hai phương pháp này tiến. cận vấn đề từ hai hướng khác nhau. Mỗi phương pháp sử dụng kỹ thuật phân tích riêng với nội dung rất phong phú và phức tạp, phần dưới đây chỉ nếu ra những nét chủ yếu của mỗi phương pháp.

Phương pháp phân tích cơ bản

Luận điểm của phương pháp phân tích cơ bản cho rằng giá trị nội tại của cổ phiếu – giá trị được tạo ra bởi chính hoạt động của công ty, là cơ sở quyết định giá cổ phiếu của công ty và chiều hướng thay đổi giá cổ phiếu được quy định bởi giá trị nội tại trong dài hạn.

Xuất phát từ luận điểm trên, phân tích cơ bản đi sâu đánh giá triển vọng tăng trưởng và lợi nhuận của công ty trên cơ sở xem xét triển vọng của nền kinh tế thế giới, nền kinh tế trong nước, của ngành kinh tế và của chính bản thân công ty. Như vậy, về mặt logic, phân tích cơ bản là một quá trình phân tích các vấn đề chủ yếu:

-

Phân tích kinh tế vĩ mô

-

Phân tích ngành kinh tế mà công ty hoạt động trong đó

-

Phân tích công ty bao hàm phân tích kinh tế và phân tích tài chính trong đó phân tích tài chính là nội dung trọng yếu.

Phân tích kinh tế vĩ mô và phân tích ngành kinh tế là nhằm đánh giá môi trường kinh doanh và tác động của môi trường kinh doanh đến hoạt động và kết quả hoạt động của công ty, từ đó tác động đến giá cổ phiếu của công ty.

Ưu điểm:

-

Phù hợp hơn cho việc dự đoán giá cổ phiếu và cho quyết định đầu tư trong dài hạn;

-

Giúp cho NĐT có thể lựa chọn công ty tốt để đầu tư và nhận biết được các yếu tố chủ yếu tác động đến giá trị của công ty.

Nhược điểm:

-

Sử dụng phương pháp này tốn nhiều thời gian và công sức do phải tiếp cận và xử lý một khối lượng lớn các thông tin kinh tế và tài chính

-

Mức độ chính xác của kết quả phân tích bị hạn chế, bởi lẽ nó phụ thuộc vào tính chính xác của các thông tin đặc biệt là các BCTC

-

Có nhiều biến số phải tính đến và giá trị của các biến số này một phần mang tính chủ quan của người phân tích

-

Bỏ qua yếu tố tâm lý của NĐT trên thị trường.

Phương pháp phân tích kỹ thuật

Phân tích kỹ thuật nghiên cứu những diễn biến hay hành vi của thị trường chủ yếu thông qua các lý thuyết, các chỉ số và các đồ thị để dự đoán các xu hướng biến động về giá cổ phiếu trên thị trường trong tương lai.

Cơ sở căn bản của phương pháp phân tích kỹ thuật là lý thuyết Dow (Charles Henry Dow). Lý thuyết này đã đưa ra một số giả thuyết, trong đó có 3 giả thuyết cơ bản.

-

Giá cả chứng khoán phản ánh mọi thông tin và tất cả hành vi thị trường:

Bất kỳ một thông tin gì mới đưa ra lập tức được NĐT tiếp nhận và được phản ánh ngay vào trong giá cả chứng khoán. Không những thế, những yếu tố tâm lý và hành vi của các NĐT trên thị trường cũng được phản ánh vào trong giá cả.

-

Giá cả chứng khoán vận động theo xu hướng:

Giá chứng khoán vận động không hoàn toàn ngẫu nhiên mà theo xu hướng. Sự vận động của giá theo xu hướng nhất định cho tới khi xảy ra sự đảo ngược xu hướng.

-

Quá khứ sẽ tự lặp lại

Phân tích kỹ thuật tập trung vào việc nghiên cứu biến động thị trường, trong đó một nội dung rất quan trọng là nghiên cứu tâm lý các NĐT. Yếu tố tâm lý của NĐT ảnh hưởng rất lớn đến giá chứng khoán đặc biệt là trong ngắn hạn. Các nhà phân tích kỹ thuật đã xác định được các mô hình giá chứng khoán. Các mô hình này cũng chỉ ra tâm lý thị trường đang là lên giá hay xuống giá. Việc áp dụng những mô hình giá được giả định vẫn có hiệu quả trong tương lai, bởi chúng dựa trên phân tích, nghiên cứu tâm lý con người mà tâm lý con người thì thường không thay đổi, vậy nên người ta sẽ tiếp tục lặp lại những sai lầm mà họ đã mắc phải trong quá khứ.

Ưu điểm:

-

Phương pháp này cho phép đưa ra các dự báo giá chứng khoán cả trong ngắn hạn, trung hạn và dài hạn

-

Việc phân tích, dự báo không phụ thuộc vào các báo cáo tài chính công ty

-

Cho phép có thể phát hiện ra xu thế dịch chuyển giá sang một mức giá cân bằng mới

-

Các nhà phân tích cũng cho rằng sử dụng phương pháp này có thể xác định được thời điểm đầu tư thích hợp.

Nhược điểm

-

Phân tích kỹ thuật vẫn mang nặng tính chủ quan của người phân tích. Trước cũng một diễn biến về giá cổ phiếu, các nhà phân tích kỹ thuật khác nhau có thể đưa ra cách diễn giải hay phân tích rất khác nhau.

-

Nhiều người cho rằng sử dụng phương pháp này để dự toán về diễn biến của giá chứng khoán vẫn bị chậm trễ bởi lẽ khi phát hiện ra xu thế thì trong thực tế giá đã chuyển động mạnh.

-

Nhà đầu tư có thể sử dụng cả hai phương pháp phân tích trên bởi lẽ các phương pháp phân tích có thể bổ sung cho nhau giúp cho nhà đầu tư đánh giá và đưa ra quyết định đầu tư tốt hơn.

-

Phần dưới đây sẽ xem xét việc định giá cổ phiếu hay xác định giá trị nội tại của cổ phiếu trên cơ sở của phương pháp phân tích cơ bản.

Một số cách phổ biến Định giá cổ phiếu

Mục tiêu hàng đầu của phân tích cơ bản là tìm ra giá trị hợp lý của cổ phiếu. Trên cơ sở đó có thể so sánh và đối chiếu với giá cổ phiếu trên thị trường để xem xét, cổ phiếu đang được thị trường đánh giá cao hay bị đánh giá thấp từ đó giúp cho nhà đầu tư đưa ra quyết định đầu tư đúng đắn. Định giá cổ phiếu hay xác định giá trị nội tại của cổ phiếu cần phải dựa trên cơ sở xem xét tình hình hiện tại và tương lai của doanh nghiệp.

Việc định giá cổ phiếu có thể thực hiện bằng nhiều phương pháp, trong phạm vi của môn học thì chỉ nêu ra một số phương pháp thường được sử dụng:

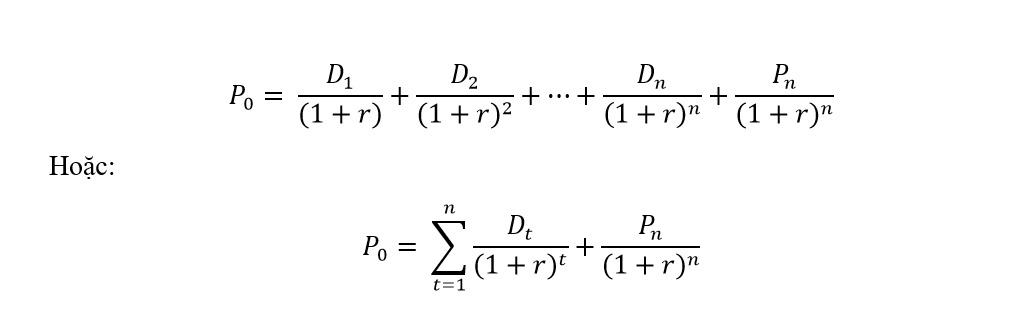

Phương pháp chiết khấu luồng cổ tức

Người đầu tư đầu tư vào cổ phiếu hy vọng sẽ thu được các khoản thu nhập trong tương lai do cổ phiếu đưa lại. Vì thế, có thể coi giá cổ phiếu là giá trị hiện tại của các khoản thu được trong tương lai do cổ phiếu mang lại, bao gồm khoản cổ tức hàng năm có thể nhận được và khoản tiền có thể thu được khi nhượng lại cổ phiếu. Do vậy, giá cổ phiếu có thể ước định theo công thức tổng quát sau:

Trong đó:

Po: giá cổ phiếu ước định

pn: giá bán lại cổ phiếu dự tính ở cuối năm thứ n

dt: khoản cổ tức dự tính nhận được ở năm thứ t

n: số năm nắm giữ của nhà đầu tư

t: thứ tự của năm

r: tỷ suất sinh lời đòi hỏi của nhà đầu tư

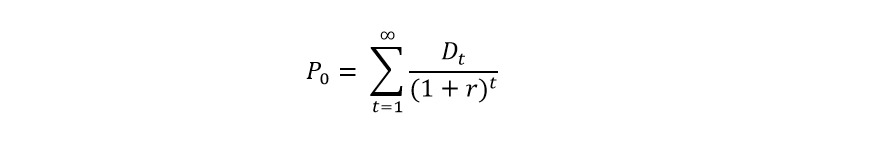

Nếu cổ phiếu được người đầu tư nắm giữ vô hạn thì có nghĩa n> vô hạn (thông thường, thời gian của cổ phiếu là vô hạn vì nó không có thời gian đáo hạn. Một cổ phiếu thường được quyền chuyển quyền sở hữu cho nhiều người thuộc nhiều thế hệ, song điều đó không ảnh hưởng tới giả định nhà đầu tư nắm giữ cổ phiếu đó vô thời hạn). Khi đó công thức trên trở thành

Như vậy, trên quan điểm đầu tư dài hạn thì giá cổ phiếu là giá trị hiện tại của dòng cổ tức nhận được trong tương lai và vì thế biểu thức trên được gọi là “Mô hình chiết khấu cổ tức” trong định giá cổ phiếu. Để ước định giá CPT cần ước tính số cổ tức có thể nhận được hàng năm. Vì thế thông thường người ta phân biệt làm 3 trường hợp:

-

Cổ tức tăng đều hàng năm

-

Cổ tức hàng năm không tăng không giảm

-

Cổ tức tăng không đều đặn

Hạn chế của mô hình chiết khấu luồng cổ tức:

-

Mô hình không áp dụng được trong trường hợp công ty không trả cổ tức

-

Mô hình chưa trực tiếp tính đến yếu tố rủi ro mà chỉ phụ thuộc vào chính sách phân phối cổ tức của doanh nghiệp

-

Muốn tính được giá của cổ phiếu cần phải tính được lãi suất kỳ vọng mà lãi suất kỳ vọng của mỗi nhà đầu tư có thể khác nhau

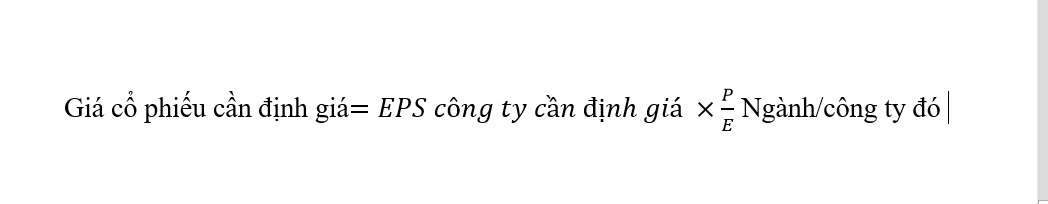

Phương pháp định giá theo hệ số giá trên thu nhập (dựa vào các hệ số P/E)

Hệ số giá cổ phiếu trên thu nhập của một cổ phiếu được ký hiệu là P/E. ( Chỉ số P/E)

Công thức định giá cổ phiếu:

Giá cổ phiếu =Thu nhập trên mỗi cổ phiếu x Hệ số giá/thu nhập

Giá cổ phiếu= EPS x P/E

Cách áp dụng:

Cách 1: Lấy chỉ số P/E bình quân toàn ngành mà công ty đó tham gia hoặc lựa chọn một công ty có cổ phiếu được giao dịch rộng rãi có cùng tỷ lệ lợi nhuận, độ rủi ro và mức tăng trưởng tương tự như cổ phiếu mà chúng ta cần định giá. Khi đó chúng ta sẽ xác định giá của cổ phiếu bằng cách lấy thu nhập của công ty cần định giá nhân với hệ số P/E bình quân của ngành hoặc hệ số P/E của công ty được lựa chọn.

Cách 2: Xác định hệ số P/E hợp lý hay nội tại của chính công ty đó. Giá cổ phiếu được xác định bằng cách nhân hệ số P/E thông thường với thu nhập của công ty.

Giá cổ phiếu= EPS x P/E

Trong đó:

P: Giá thị trường của mỗi cổ phần tại thời điểm định giá

E: Thu nhập trên mỗi cổ phần hay còn gọi là EPS. EPS có nhiều cách tính khác nhau. Nếu phân theo thời gian lưu hành của cổ phiếu thì EPS có thể được tính bằng những cách như:

-

EPS hiện tại tức EPS được tính ở năm tài chính gần nhất với thời điểm định giá. Khi đó ta có P/E hiện tại.

-

EPS của 4 quý gần nhất trở về trước tính từ thời điểm định giá.

-

EPS của kỳ tiếp theo tức EPS kỳ vọng trong năm tài chính kế tiếp (năm chứa thời điểm định giá). Khi đó ta có P/E tương lai

Ví dụ: Định giá cổ phiếu của CTCP ABC hoạt động trong lĩnh vực dược, biết P/E ngành dược là 12 và thu nhập trên một cổ phần của công ty ABC trong năm vừa rồi là 4000 đông. Nếu giá cổ phiếu của công ty ABC đang được giao dịch trên thị trường là 40.000 đồng thì liệu có nên đầu tư vào cổ phiếu này không?

Giải:

Giá cổ phiếu của công ty ABC là:

PABC = EPS ABC x P/E ngành = 4000 x 12 = 48.000 đồng

Giá thị trường ABC = 40.000 đồng < 48.0000 đồng => NĐT nên đầu tư vào cổ phiếu này

Hạn chế của phương pháp P/E

-

Việc định giá khá chính xác do việc ước lượng lợi nhuận kỳ vọng

-

Làm thế nào để chọn tỷ số P/E cho phù hợp

-

Liệu nhà đầu tư có tin tưởng vào tỷ số P/E bình quân của ngành không. Nếu có, vẫn còn sai số giữa P/E của ngành và P/E của công ty

Phương pháp định giá dựa vào các chỉ số so sánh khác

Ngoài chỉ số P/E, các chỉ số so sánh khác cũng được sử dụng để ước tính giá trị của công ty như P/B, P/S, ..

Chỉ số P/B: đo bằng tỷ số giữa giá trị thị trường của cổ phiếu và giá trị theo sổ sách bình quân mỗi cổ phiếu. Chỉ số này được áp dụng khi nhà đầu tư cho rằng giá trị sổ sách là một chỉ tiêu quan trọng đại diện cho giá trị của công ty.

Chỉ số P/S: đo bằng tỷ số giữa giá trị thị trường của cổ phiếu với doanh số bình quân mỗi cổ phiếu. Đối với những công ty mới đi vào hoạt động, trong những năm đầu chưa có lợi nhuận thì việc áp dụng công thức P/E là không được, khi đó chỉ số P/S sẽ được áp dụng

Nhà đầu tư cần lưu ý một số vấn đề khi Định giá cổ phiếu như sau:

-

Nắm được các yếu tố ảnh hưởng đến giá cổ phiếu, thị giá của cổ phiếu có thể chịu ảnh hưởng từ rất nhiều yếu tố khác nhau cụ thể:

- Tình trạng phát triển chính trị – kinh tế:

Thị giá của cổ phiếu có thể bị chi phối lớn do tác động từ nền nền kinh tế quốc gia, kinh tế thế giới cũng như tình hình chính trị trong và ngoài nước. Thông thường thị giá cổ phiếu thường có xu hướng tỉ lệ thuận với sự phát triển của nền kinh tế. Có thể hiểu, thị giá cổ phiếu sẽ có xu hướng tăng khi nền kinh tế phát triển và ngược lại xu hướng giá giảm khi nền kinh tế chung đi xuống.

- Quy luật cung cầu trên thị trường:

Một cổ phiếu được có lượng cầu cao nghĩa là nhiều người mua thì giá cổ phiếu đó sẽ có xu hướng tăng lên và ngược lại.

- Báo cáo tình hình tài chính từ doanh nghiệp:

Nếu tốc độ tăng trưởng và doanh thu cao cùng với kết quả hoạt động kinh doanh của doanh nghiệp tốt thì có khả năng giá cổ phiếu của doanh nghiệp này sẽ tiếp tục tăng lên trong tương lai và ngược lại.

- Tâm lý của nhà đầu tư:

Chứng khoán là một thị trường rất nhạy cảm với thông tin, chỉ cần một vài thông tin gây nhiễu xuất hiện thì rất có thể ảnh hưởng đến thị trường và làm giao động mạnh. Để có thể xác định giá cổ phiếu tốt, nhà đầu tư cần phải có tâm lý vững vàng, bình tĩnh và chọn lọc được những thông tin chính xác thì từ đó mới có thể đưa ra quyết định đầu tư tối ưu và chính xác hơn.

-

Không có một công thức chung và chính xác nào để có thể định giá cho mỗi cổ phiếu trên thị trường chứng khoán. Bởi mỗi chu kỳ kinh doanh, mỗi loại hình doanh nghiệp, định hướng tương lai, mỗi điều kiện vĩ mô, nội lực doanh nghiệp hay năng lực nhà đầu tư lại cho những nhận định khác nhau về giá trị của cổ phiếu đó. Vì vậy, đôi khi có một số trường hợp nhà đầu tư không thể định giá được doanh nghiệp.

Qua bài viết trên Yuanta Việt Nam đã cung cấp cho bạn những thông tin, kiến thức cần thiết về khái niệm đặc điểm và những lưu ý cho nhà đầu tư khi định giá cổ phiếu. Hy vọng Quý nhà đầu tư tích lũy được thêm nhiều kiến thức và đưa ra cho mình kế hoạch đầu tư tối ưu nhất. Chúc bạn đầu tư thành công!